相続税の控除について詳しく解説!相続税申告の要不要がわかります

相続税には基礎控除があります。「相続した遺産の総額」が「基礎控除額」を超えていなければ相続税はかからず、したがって相続税申告の必要はありません。

しかし、相続財産に見落としがあると正しい計算ができないので注意が必要です。

この記事では、相続税を計算する上で重要な

・相続税の基礎控除について

・相続財産の範囲

・遺産総額の計算方法

・基礎控除の注意点

について詳しく解説します。

相続税の基礎控除とは

相続税とは、相続する遺産の総額に課せられる税金です。

相続する遺産には、プラスの財産(預貯金や土地など)だけでなく、マイナスの財産(債務や葬儀費用など)も含まれるため、プラス財産からマイナス財産を引いた金額が遺産の総額となります。

遺産の総額=プラス財産-マイナス財産

そして相続税には、遺産の総額が一定のボーダーラインを超えなければ相続税がかからない非課税枠の「基礎控除」が設定されています。

遺産の総額が基礎控除を上回っていると相続税の申告が必要ですが、遺産の総額が基礎控除以下であれば基本的に相続税の申告は必要ありません。

遺産の総額>基礎控除 相続税の申告が必要

遺産の総額<基礎控除 相続税の申告の必要はなし

相続税には様々な控除がありますが、利用するにはそれぞれ条件があります。しかし基礎控除は誰でも必ず使える控除です。

そのため、相続税の申告において最初にやるべきことは「自分の基礎控除額はいくらなのか」を計算し、相続税の申告が必要かどうかを確認することなのです。

相続税の基礎控除の計算方法

基礎控除=3,000万円+(600万円×法定相続人数)

基礎控除は一律3,000万円に、法定相続人1人あたり600万円が加算されます。そのため、法定相続人の数によって基礎控除の額は異なります。

法定相続人の考え方

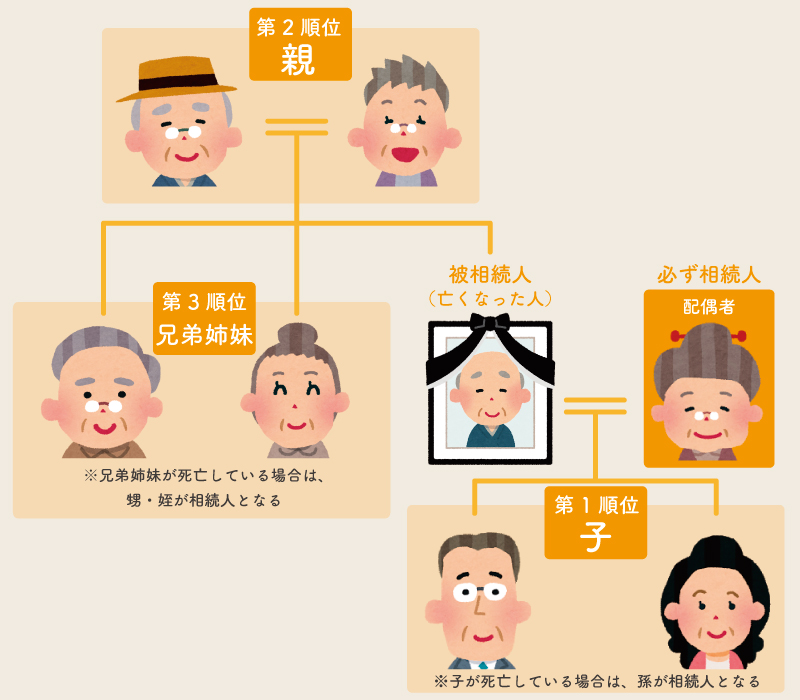

法定相続人には、以下の2 種類があります。

①配偶者相続人

被相続人(亡くなった人)の配偶者は必ず法定相続人になります。

配偶者相続人は、被相続人が亡くなった時点で婚姻関係にあった人をいいます。

離婚した元夫や元妻、内縁の夫や妻は法定相続人にはなりません。

②血族相続人

被相続人と血縁関係にある血族相続人は、その中で相続順位がもっとも高い人のみが法定相続人になります。

第1順位:被相続人の子や孫(直系卑属)

第2順位:被相続人の父母や祖父母(直系尊属)

第3順位:被相続人の兄弟姉妹(傍系尊属)

第1順位は、配偶者とともに必ず法定相続人になります。

第2順位は第1順位がいない場合に、第3順位は第1順位と第2順位がいない場合に法定相続人になります。

基礎控除を計算してみよう(事例)

事例1)被相続人に配偶者、長男、長女がいる場合

被相続人の配偶者は、必ず法定相続人になります。

さらに第1順位の子ども(長男、長女)も法定相続人になるため、この場合の法定相続人は3人です。

基礎控除額:3,000万円+600万円×3人=4,800万円

事例2)被相続人に父母、姉、弟、長男、次男がいる場合(配偶者なし)

被相続人の父母は第2順位、姉と弟は第3順位、長男、次男が第1順位となるため、この場合の法定相続人は第1順位の子どもである長男、次男のみが該当し、2人になります。

基礎控除額:3,000万円+600万円×2人=4,200万円

2015年法改正で基礎控除額が縮小

2015年度の税制改正で、基礎控除額は下記のとおり縮小されました。

2014年12月31日以前

基礎控除=5000万円+(1,000万円×法定相続人数)

↓

2015年1月1日以降

基礎控除=3,000万円+(600万円×法定相続人数)

基礎控除のベースとなる5,000万円が3,000万円に、また法定人数に掛けられる額も1,000万円から600万円に引き下げられたため、基礎控除額は大幅に縮小されました。

例)遺産総額が6,000万円で、法定相続人が3人の場合

改正前:5000万円+(1,000万円×3)=8,000万円←申告は不要

改正後:3,000万円+(600万円×3)=4,800万円←申告が必要

財務省の統計によると、改正前の2014年に相続税の納税が必要な申告数は約5万6,000人でしたが、改正後の2015年は約10万3,000人で、2倍近く増加しました。

以前は相続税申告の必要がなかった方も、対象になる可能性が高くなっていることがわかります。

相続税がかかるか否かの判断方法

「相続税の基礎控除とは」で述べたように、相続税がかかるか否かは、遺産総額が基礎控除額を超えているかどうかで判断します。

大事なことなので、おさらいしておきましょう。

【遺産総額が基礎控除額以下の場合】

相続税はかからず、申告も不要です。

【遺産総額が基礎控除額を超える場合】

相続税がかかるため、申告が必要です。

相続税の課税対象となるのは、

基礎控除を超えた額=遺産総額から基礎控除を差し引いた金額

です。

例)法定相続人が3人で、遺産総額が8,000万円だった場合

基礎控除:3,000万円+(600万円×3)=4,800万円

8,000万円ー4,800万円=3,200万円

相続税がかかる課税対象は3,200万円となります。

相続税がかかる人には「税務署から通知がくるのでは?」とお思いの方もいるかもしれませんが、基本的には税務署から通知がくることはありません。

そのため、基礎控除と遺産総額について相続人自身が調べるか、あるいは税理士に依頼して調べてもらう必要があるのです。

遺産総額を算出するには

相続税の申告が必要か不要かを知るためには「遺産の総額」を明らかにする必要があります。

ここでは

・遺産の範囲

・相続財産の評価について

・遺産総額の計算方法(事例あり)

・基礎控除額と遺産相続の比較

について見ていきましょう。

遺産の範囲を知る

相続遺産には、預貯金や有価証券、不動産などのプラスの財産だけでなく、負債や債務などのマイナスの財産も存在します。

【プラスの財産】

・金融資産(現金、預貯金、有価証券など)

・不動産(土地、建物、借地権など)

・その他(ゴルフ会員権、自動車、貴金属、絵画骨董品など)

【マイナスの財産】

・借入金(住宅ローン、カードローン、教育ローン、自動車ローンなど)

・未払金(医療費、通信費など)

・公租公課(所得税、住民税、固定資産税、国民健康保険料など)

・葬式費用

※葬式費用は債務ではありませんが、相続開始に伴う必然的な支出となることから、相続税上はマイナス財産に入ります。

相続財産の評価について

相続税を計算するためには、課税対象となる相続財産を金銭で評価して価格を決定しなければなりません。

現金や預貯金のように簡単に評価できるものもあれば、不動産のように評価がむずかしいものもあります。

課税対象となる相続財産は、原則として相続開始時の時価で評価しますが、実務上は国税庁が公表している「財産評価基本通達」の評価基準に従って評価します。

【主な財産の評価方法】

土地:路線価方式または倍率方式

建物・家屋:固定資産税評価額

預貯金:預入残高+既経過利息(20%源泉税控除後の金額)

上場株式:①〜④の中で一番低い額

①被相続人が死亡した日の終値

②被相続人が死亡した月の終値の月平均額

③被相続人が死亡した前月の終値の月平均額

④被相続人が死亡した前々月の終値の月平均額

死亡保険金:受け取った保険金から非課税枠「500万円×法定相続人の数」を差し引いた額

遺産総額の計算方法

遺産総額の計算は、プラスの財産に

「みなし相続財産」

「相続開始前3年以内の贈与財産」

「相続時精算課税制度対象財産」

を加えてから、マイナスの財産を差し引いて算出します。

遺産総額=(プラスの財産+みなし相続財産+相続開始前3年以内の贈与財産+相続時精算課税制度対象財産)-マイナスの財産

【みなし相続財産】

亡くなったことがきっかけで受け取ることになった財産で、「生命保険金」や「死亡退職金」が代表的なみなし財産です。

厳密には財産ではありませんが、税法上では相続財産とみなされます。

【相続開始前3年以内の贈与財産】

贈与されてから3年以内に贈与者が亡くなった場合は、その贈与はなかったものとみなされ、贈与された財産は相続財産と判断されます。

【相続時精算課税制度対象財産】

相続時精算課税制度は、2,500万円まで贈与税を納めずに贈与を受け取ることができる制度です。

この制度を利用して受け取った贈与財産は相続財産として計算します。

遺産総額を計算してみよう(事例)

では、下記の事例をもとに遺産総額の計算をしてみましょう。

法定相続人:3人

プラスの財産

現金・預貯金・株式:9,700万円

土地:1,800万円(特例適用後)

建物:1,200万円

生命保険:6,000万円(非課税枠500万円×法定相続人数3人=1,500万円)

マイナスの財産

借入金:△700万円

葬儀費用:△300万円

【プラスの財産の計算】

現金・預貯金・株式 9,700万円

土地(特例適用後) 1,800万円

建物 1,200万円

生命保険 4,500万円(※6,000万円-非課税枠1,500万)

プラスの財産 1億7,200万円

【マイナスの財産の計算】

借入金 700万円

葬儀費用 300万円

マイナスの財産 1,000万円

【遺産総額の計算】

1億7,200万円(プラスの財産)-1,000万円(マイナスの財産)=1億6,800万円

基礎控除額と遺産総額を比較する

遺産総額がわかったら、基礎控除額と比較して、相続税の申告が必要かどうかを判断します。

事例1)法定相続人3人、遺産総額1億6,800万円の場合

基礎控除額:3,000万円+600万円×3人=4,800万円

遺産総額(1億6,800万円)-基礎控除額(4,800万円)=1億2,000万円

課税対象額=1億2,000万円

相続税申告の必要:あり

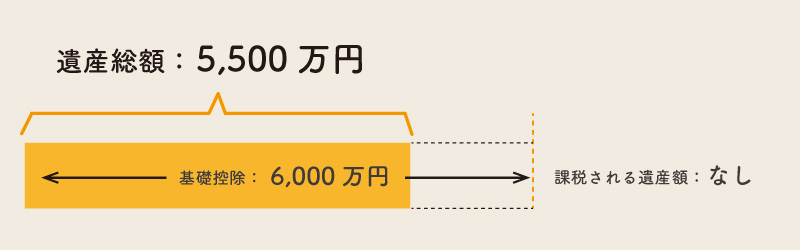

事例2)法定相続人5人、遺産総額5,500万円の場合

基礎控除額:3,000万円+600万円×法定相続人数5人=6,000万円

遺産総額(5,500万円)-基礎控除額(6,000万円)=△500万円

課税対象額=△500万円

相続税申告の必要:なし

相続税の基礎控除に関する注意点

相続放棄をした人がいた場合

相続放棄とは、被相続人の財産について相続する権利を放棄することをいいます。相続財産には現金や不動産などのプラスの財産もあれば、負債や債務などマイナスの財産もあります。

相続放棄は多くの場合、マイナスの財産が多いケースで行われます。相続放棄が行われると、手続き上は最初から相続人でなかったものとして扱われますが、相続税の計算では、基礎控除の法定相続人に含まれます。

相続放棄をした人がいても相続税の基礎控除額は変わらないので注意しましょう。

例)法定相続人3人のうち1人が相続放棄した場合

3,000万円+(600万円×3)=4,800万円

実際に相続する人は2人でも、基礎控除額の計算は3人のままで行います。

法定相続人の中に養子がいる場合

法定相続人には、養子縁組によって養子となった子どもも含まれます。また実子以外に相続させたい人がいる場合は、養子縁組を行うことで法律上の親子関係が生じ、法定相続人にすることができます。

ただし、法定相続人に含めることができる養子の人数には制限があるので注意しましょう。

被相続人に実子がいる場合:養子は1人のみ

被相続人に実子がいない場合:養子は2人まで

代襲相続があった場合

代襲相続とは、被相続人の子どもが被相続人よりも先に亡くなっていて、その子どもの子ども(被相続人から見ると「孫」)がいる場合、被相続人の子どもに代わって法定相続人になることです。

孫も亡くなっている場合は、ひ孫が代襲相続人になります。

また代襲相続は、上の世代にも適用されます。被相続人に子どもがおらず、親も亡くなっている場合は、被相続人の祖父母が代襲相続人になります。

なお、兄弟姉妹の場合は一代のみの限定で、その子どもが代襲相続人になることはありません。

例)亡くなっている子どもの子ども(孫)2人が代襲相続人になる場合

基礎控除の計算では、2人とも法定相続人としてカウントします。

欠格・廃除があった場合

欠格とは、遺言を偽造するなどの不正行為を行ったり、被相続人の殺人等に関する行為を行ったりした相続人が、相続人としての立場を喪失することです。

廃除とは、被相続人への虐待や屈辱など酷い行為があった場合に、被相続人の意思に基づき、相続人の相続権を奪うことをいいます。

相続人の中に欠格・廃除の対象者がいる場合は、基礎控除の計算で法定相続人の人数にカウントしません。

ただし、欠格・廃除の対象者に子どもがいる場合は、その子どもには代襲相続人として相続権が与えられるため、基礎控除の計算では法定相続人の人数にカウントされます。

遺言によって法定相続人以外の人が相続する場合

遺言により、法定相続人以外で財産を受け取る人のことを「受遺者」と言います。

受遺者は基礎控除の計算をする際の法定相続人の人数にはカウントしません。

例)被相続人に法定相続人となる子どもが2人いて、遺言により受遺者がいる場合

基礎控除額の計算は、受遺者がいない場合と同様に下記の金額になります。

3,000万円+(600万円×2)=4,200万円

なお、財産の分配方法について遺言書に指定がある場合は、法定相続分に優先するとされています。

ただし「受遺者に全額を相続する」など、法定相続人にとって一方的に不公平となることもあるため、法定相続人には最低限相続できる財産の割合が「遺留分」として法律で定められています。

相続税申告が不要か判断する際の注意点

相続税申告が必要か不要かは、前述した通り、遺産総額が基礎控除を超えているかどうかで判断します。

その際、遺産総額の計算が間違っていると、後から税務署に指摘されて修正申告を行うことになります。

また、本来申告が必要なのにしなかった場合、無申告のペナルティを課されるなど余分な税金を納めることになります。

申告が不要か判断する際は、以下の3点に注意しましょう。

1.相続財産に見落としがないか(みなし財産など)

【見落としがちな財産】

・タンス預金やへそくりなどの現金

・貸金庫に入っている現金や保険証券など

・名義預貯金(配偶者や子ども、孫などの名義で開設した口座であっても、管理しているのが被相続人であれば、被相続人の財産であるとみなされます)

・生命保険、死亡退職金などのみなし財産

・貴金属、宝石、絵画骨董品など

・貸付金(同族会社、友人、知人などに対しての貸付金は相続財産になります)

「家族が気がつかないものは、誰にもわからないのでは」と思う人もいるかもしれません。

しかし、税務署は金融機関の情報や登記情報などを徹底して調査して見つけ出すので、これらすべてを見落とすことなく洗い出す必要があります。

2.相続時精算課税制度を利用したか

相続時精算課税制度は、2,500万円まで贈与税を納めずに贈与を受け取ることができる制度です。ただし贈与税はかからなくても、この時の贈与は相続時に相続財産に加えなければなりません。

「贈与税を先送りして相続税で支払う制度」と考えることもできます。

この制度を利用して被相続人から贈与を受け取っていた場合、贈与財産の額を相続財産の額に合算するのを忘れないようにしましょう。

相続時精算課税制度の対象である贈与については、贈与を受けた人が相続人ではなかったとしても、すべて相続財産の額に合算することになります。

贈与時と相続開始時に間が空いていると、相続財産に含むのを忘れてしまいがちなので、相続財産を洗い出す際に見落とさないよう注意してください。

3.被相続人が亡くなる前3年以内に贈与はないか

被相続人が亡くなる前3年以内に、相続人に対して贈与があった場合、その贈与された財産は相続財産とみなされ、相続税の課税対象となります。

贈与の際に贈与税が課税されていたとしても、また贈与税の基礎控除額(110万円)以下の贈与でも、遺産に含めます。

被相続人が亡くなる前3年以内に贈与があった場合は、見落としがないように注意しましょう。

なお、贈与税が課されている場合は、その人の相続税から贈与税額を控除します。

相続税はゼロでも申告が必要なケース

遺産総額が基礎控除を超えていなければ相続税は発生せず、従って相続税の申告の必要もありません。

ただし、「配偶者の税額軽減」や「小規模宅地等の特例」など、基礎控除以外の特例や控除を利用したことで相続税がゼロになる場合は、申告が必要になるケースもあります。

【相続税の申告が必要な特例や控除】

・配偶者の税額軽減

・小規模宅地等の特例

・農地の納税猶予の特例

・特定計画山林の特例

・相続財産を公益法人などに寄付した場合の非課税の特例

申告をしないでいると、特例や控除を受けられないばかりか、無申告加算税や延滞税が課せられることがあるので注意しましょう。

上記以外の特例や控除に関しては、利用したことで相続税がゼロになった場合でも申告の必要はありません。

相続税で基礎控除以外に利用できる控除や特例

前述したように、相続税には基礎控除以外にも、特例・控除制度が数多く用意されています。

特例や控除は適法に活用できる権利であり、適用できれば大きな節税効果が期待できる場合もあります。

相続税を過大に支払うことを防ぎ、場合によっては相続税がゼロになる方も多くいるので、適用要件が当てはまる方は見逃さないようぜひ活用しましょう。

小規模宅地等の特例

被相続人が住宅や事業に使用していた宅地を相続する場合に、一定の要件を満たせば、その相続税評価額を50%から最大で80%まで減額できる特例です。

適用するとしないとでは数千万円の差が出るケースもあり、節税効果は非常に高いですが、適用要件が複雑な特例でもあるので、税理士に相談しましょう。

小規模宅地等の特例を適用する場合は、相続税の申告が必要です。適用することで相続税がゼロになる場合は、申告を忘れると特例を受けることができなくなり、相続税が発生するので注意しましょう。

贈与税額控除

被相続人が亡くなる前3年以内に被相続人から贈与を受けた財産には、相続税が課せられます。ただし贈与を受けた際に贈与税を支払っていた場合は、贈与税の金額の控除ができます。

この控除を利用し忘れてしまうと、贈与税と相続税とで二重で支払うことになるので注意してください。

配偶者控除(配偶者の税額軽減)

配偶者が相続した金額が

「1億6,000万円以下」あるいは「配偶者の法定相続分相当額以下」

の場合は、相続税がかかりません。

配偶者控除を利用すると二次相続の際に相続税が多くかる可能性があります。二次相続を見据えた対策が必要になるため、税理士に相談しましょう。

なお、配偶者控除を受けるためには相続税申告が必要です。

未成年者控除

相続人に未成年者がいる場合に利用できる控除です。

該当する未成年者が20歳になるまでの年数に応じて、1年につき10万円が控除されます。

控除額=(20歳―相続開始時の年齢)×10万円

※相続開始時の年齢は満年齢で計算します。

障害者控除

相続人に障害者がいる場合に利用できる控除です。

対象となる相続人は相続開始日に85歳未満の障害者で、85歳になるまでの年数に応じて、1年につき10万円(特別障害者の場合は20万円)が控除されます。

一般障害者:控除額=(85歳-相続開始時の年齢)×10万円

特別障害者:控除額=(85歳-相続開始時の年齢)×20万円

※相続開始時の年齢は満年齢で計算します。

相次相続控除

相続が短期間に続くと税負担が過重になります。

相次相続控除は、相続が発生してから10年以内に次の相続が発生した場合、一定の金額を控除できる制度です。

この制度で受けられる控除の金額は、最初の相続から次の相続までの期間が短ければ短いほど大きくなります。

外国税額控除

国外にある財産を相続した場合、その国の法律により相続税のような税金を支払う可能性があります。すでにこのような税金を支払っている場合は、相続税から一定の金額を控除することができます。

控除上限額は

・外国で実際に課される相続税に相当する税額

・日本の相続税×国外財産の価額÷相続財産の総額

のどちらかの少ない方です。

※日本に居住している人のみが対象です。

みなし相続財産への控除

みなし財産とは、相続税を計算する上で「相続財産とみなされ、課税の対象となる」財産です。代表的なみなし財産には「生命保険金」や「死亡退職金」があります。

これらのみなし財産には非課税枠が設定されており、受け取った額が非課税枠の金額を超えていなければ、相続税は課税されません。

非課税枠の計算式:500万円×法定相続人の数

生命保険金と死亡退職金などのみなし財産は、相続放棄をした人でも受け取ることは可能です。ただし相続人とみなされなくなるので、非課税枠の適用はできません。

税額控除や特例を適用した場合の相続税申告の有無

繰り返しになりますが、遺産総額が基礎控除を超えなければ、相続税申告の必要はありません。

ただし「相続税はゼロでも申告が必要なケース」で解説したように、税額控除や特例を適用して相続税がゼロになる場合は、申告が必要になることもあります。

以下の表にまとめましたので、参考になさってください。

申告が必要

・配偶者の税額軽減

・小規模宅地等の特例

・農地の納税猶予の特例

・特定計画山林の特例

・寄附金控除

申告は不要

・未成年者控除

・障害者控除

・相次相続控除

・外国税額控除

申告が必要なのに申告しないまま期限が過ぎると、税額控除や特例が適用できず、相続税の支払いが発生する上、延滞税や無申告加算税などのペナルティがプラスされた金額を納税することになるので注意しましょう。

まとめ

これまでの内容をまとめました。相続税の申告が必要かどうかを正しく判断するために、ぜひお役立てください。

1.基礎控除の計算

・相続財産が基礎控除額を超えていなければ、納付の義務も申告の必要もなし

・基礎控除額=3,000万円+(600万円×法定相続人数)

・法定相続人の種類は以下2種類

①配偶者相続人

②血族相続人

※配偶者は必ず法定相続人になり、血縁関係にある「血族相続人」は法定相続人となる順位が決められている

2.遺産総額の計算

・ここでいう相続財産は、「相続税法上で遺産となるもの」

・遺産にはプラスの遺産とマイナスの遺産があり、プラス遺産からマイナス遺産を引いたものが遺産総額となる

・タンス預金、貴金属、名義預金など見落としがちな相続財産があるので注意

・以下3点は、該当する場合プラスの財産に加えなければならない

①みなし財産

➁相続時精算課税制度の利用

③3年以内贈与財産

3.相続税がゼロ円でも申告が必要なケース

下記の税額控除や特例を利用して相続税がゼロ円になる場合、納付する相続税はゼロでも申告が必要

・配偶者の税額軽減

・小規模宅地等の特例

・農地の納税猶予の特例

・特定計画山林の特例

・寄附金控除

相続税は、仕組みを理解して順序だてて計算すれば、自分で申告の有無を確認することも可能です。

ただし相続財産に評価の難しい土地が含まれていたり、控除や特例を正しく利用できていなかったりすると正確な計算ができません。

「計算に見落としがあるかも」「土地の評価がよくわからない」など不安に思うことが少しでもあるようでしたら、まずは税理士の無料相談を受けてみましょう。

相続税申告に関する無料相談実施中!

当事務所では、相続の専門家が親切丁寧にご相談に対応させていただきます。

初回の面談に限り、無料で相談に対応させていただきますので、是非ご利用ください。

予約受付専用ダイヤルは0120-339-103になります。

営業時間:9:00~18:00

お気軽にご相談ください。

相続税の専門家による無料相談の流れ

-

お気軽にお電話ください

まずは無料相談をご予約ください。

TEL:0120-339-103 -

日程調整

予約受付スタッフが、ご面接日を調整いたします。

-

無料相談

約60分間の無料相談で、ご相談者様のヒアリングをさせていただきます。

-

個別サポートのご提案

今後の具体的な流れと、サポートできる事をご説明させていただきます。