二次相続まで考慮した相続税対策のポイント

例えば「両親と子供」という家族構成において、両親のどちらかが亡くなり、遺された配偶者と子が遺産を相続することを一次相続といいます。そして配偶者が亡くなり、子だけでその遺産を相続することを二次相続といいます。

一次相続も二次相続も同じだと思われる方もいるかもしれませんが、親世代の財産をすべて子が引き継ぐ二次相続では、一次相続よりも税負担が大きくなることがあります。

同じ相続でもなぜ税負担が違ってくるのか、また二次相続で高額な相続税がかからないようにするにはどうすれば良いのか、詳しく解説します。

当事務所「新潟相続相談室」は、新潟県で相続手続きや相続税のサポートをしています。二次相続をはじめ相続税でお困りの方はお気軽にご相談ください。

二次相続では税負担が大きくなる?

一次相続の遺産分割で相続税対策を行い節税ができたとしても、二次相続まで合わせて考えると最終的に税負担が大きくなる可能性があります。

二次相続で負担が大きくなる主な理由は次のとおりです。

【配偶者控除(配偶者の税額軽減)が利用できない】

相続税には、配偶者の相続分が法定相続割合(または1億6,000万円)以下の場合、配偶者に相続税がかからないという制度があります。

それが「配偶者控除(配偶者の税額軽減)」です。

この制度は一次相続において大きな節税対策といえます。しかし二次相続では、配偶者は亡くなっており子のみが相続人となるため、この制度を利用することはできません。

そのため、相続税が高額になってしまうのです。

【相続人が減ることにより、基礎控除額や非課税枠が縮小】

相続税の基礎控除額や、生命保険・死亡退職金の非課税枠は次の計算式で算出されます。

基礎控除額=3,000万円+600万円×法定相続人の数

生命保険・死亡退職院非課税枠=500万円×法定相続人の数

どちらの計算式でも、算出される額は法定相続人の数により異なります。

一次相続では配偶者が法定相続人に含まれていますが、二次相続では配偶者が亡くなっているため法定相続人の数が1人少なくなります。つまり、基礎控除額や非課税枠が減る=相続税が高くなるのです。

【相続人減少により一人当たりの相続税額が多くなる】

相続税は、法定相続分に応ずる取得金額が高ければ税率も高くなる累進課税制度をとっています。

二次相続では一次相続よりも法定相続人の数が1人少なくなるため、1人あたりの遺産取得額が大きくなり、相続税が増加します。

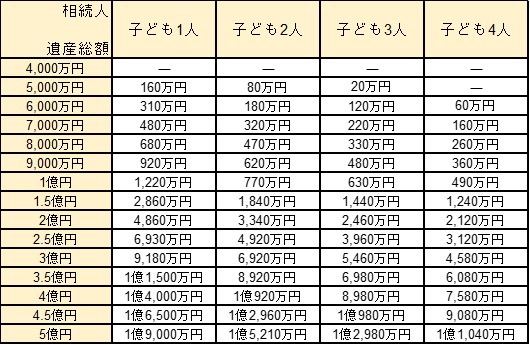

【早見表】一次相続と二次相続の相続税額の違い

一次相続と二次相続で税負担が大きく変わることを述べてきましたが、その差は早見表で確認することができます。

相続税の計算は非常に複雑なため概算にはなりますが、

①「配偶者」と「子ども」が法定相続人になる一次相続

②「子どものみ」が相続人になる二次相続

では、実際にどれくらいの金額差が出るのかお分かりいただけると思います。

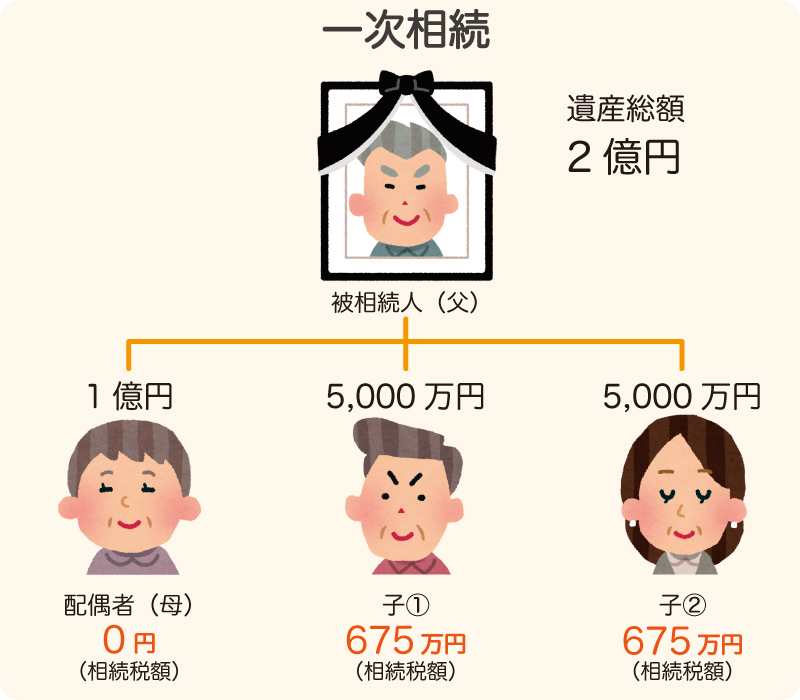

①「配偶者」と「子ども」が法定相続人になる一次相続

相続税額の概算は1,350万円です。この1,350万円は子ども2人に対する相続税額となるため、均等に分割した場合は1人あたり675万円です。例)被相続人の遺産相続が2億円で、配偶者と子ども2人が法定相続人の場合法定相続人が法定相続割合(配偶者1/2、子ども1/2)で相続し、基礎控除と「配偶者控除(配偶者の税額軽減)」を適用させた後の相続税額です。配偶者は配偶者控除を適用しているので0円、子どもが2人以上の場合は合計した額です。

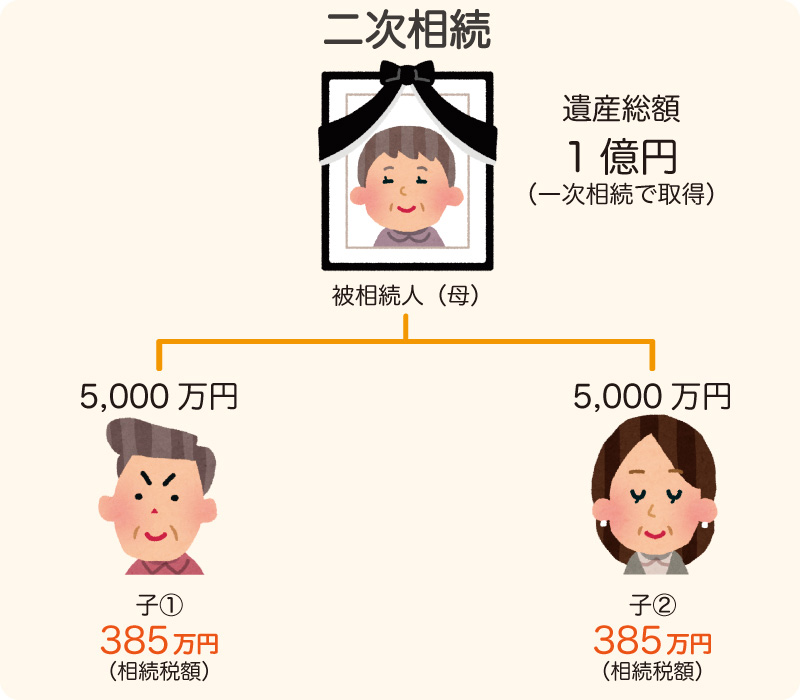

②「子どものみ」が相続人になる二次相続

被相続人に配偶者や子どもがおらず、「両親のみ」「兄弟姉妹のみ」の場合も上記の早見表が利用できます。法定相続人が法定相続割合で相続し、基礎控除を適用させた後の相続税額です。子どもが2人以上の場合は合計した額です。

例)被相続人の遺産総額が2億円で法定相続人が子ども4人の場合

2,120万円が子ども4人に対する相続額です。均等に分割した場合は、1人あたり530万円です。

一次相続では、二次相続を見据えた遺産分割を

このように二次相続においては子どもに多額の税負担がかかってしまいます。しかし一次相続の際の配偶者控除の使い方によっては、子どもの税負担を軽減することができます。

こちらでは、

①配偶者控除を最大限使って遺産相続した場合

②法定相続分で遺産分割した場合

それぞれにおいて、子どもの相続税額が一次相続、二次相続でどのくらい違うのか、下記の例でシミュレーションします。

・父、母、子ども2人の家族

・一次相続(被相続人:父)、二次相続(被相続人:母)

・遺産総額は2億円

・二次相続では、配偶者である母の遺産は一次相続で取得した財産のみと仮定

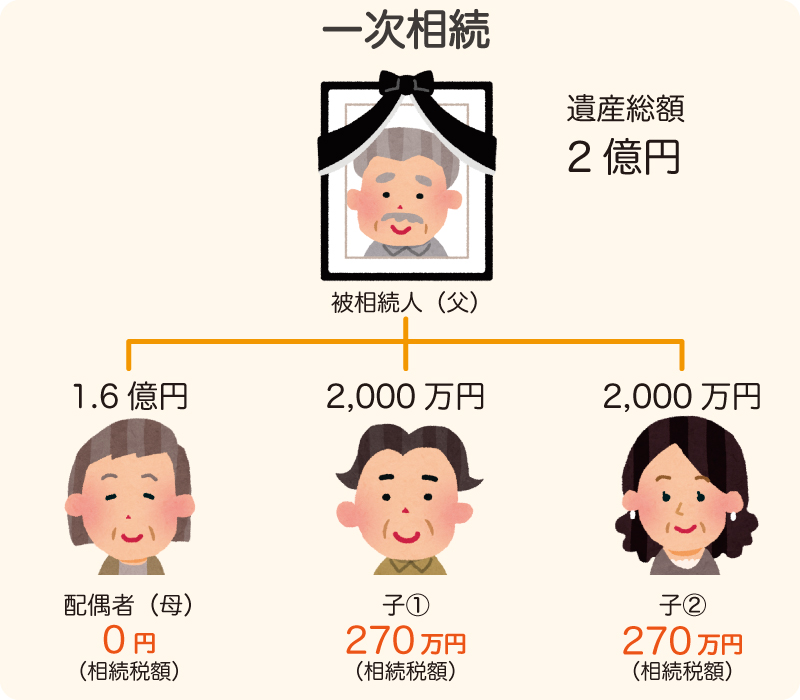

①配偶者控除を最大限使って遺産相続した場合

【一次相続】

被相続人:父

相続人:配偶者(母)、子①②

配偶者控除を最大限(1億6,000万円)適用

【二次相続】

被相続人:配偶者(母)

相続人:子①②

「配偶者控除を最大限使って遺産相続した場合」の子どもの相続税額は一次相続、二次相続合わせて2,680万円です。

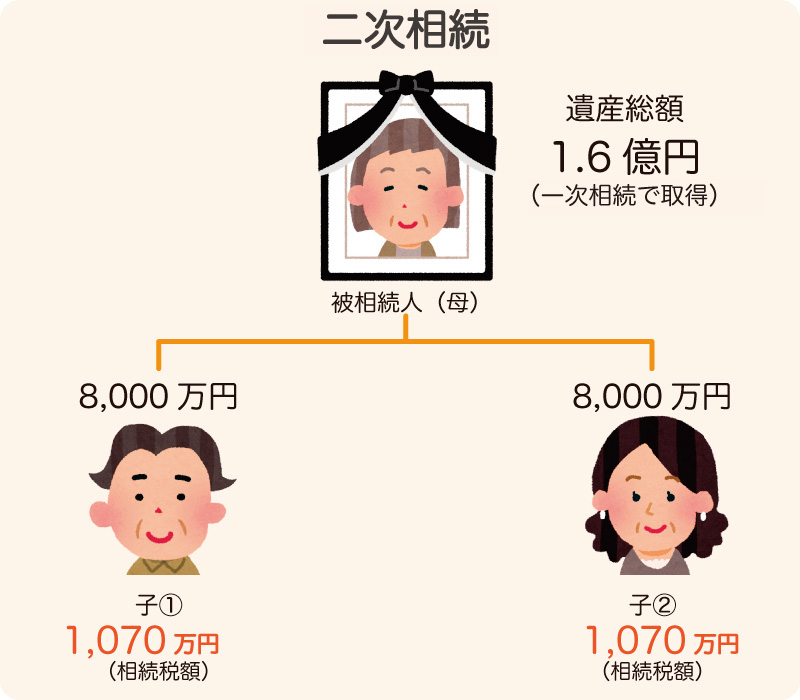

②法定相続分で遺産分割した場合

法定相続分は配偶者1/2、子ども1/2です。この例では子どもが2人いるので、一人当たり1/4です。

【一次相続】

被相続人:父

相続人:配偶者(母)、子①②

配偶者控除を法定相続分(1/2=1億円)適用

【二次相続】

被相続人:配偶者(母)

相続人:子①②

「法定相続分で遺産分割した場合」の子どもの相続税額は一次相続、二次相続合わせて2,120万円です。

では遺産分割方法の違いで子どもの相続税額がどのくらい変わるのか、上記のシミュレーションで算出された額を比較してみましょう。

一次相続では配偶者控除を最大限使って遺産分割したほうが相続税額を軽減することができます(①)。しかし二次相続では、法定相続分で分割したほうが一次相続以上に相続税額を軽減することができるため(②)、一次相続、二次相続を合わせると、法定相続分で遺産分割した方が節税効果が高くなります。

他にも、一次相続で母と子ども2人に均等に遺産を分割することで節税するという方法もあります。

ただし相続税額は遺産の額と法定相続人の数により変わるので、どんな場合でもシミュレーションと同じ結果になるわけではありません。

実際に二次相続を見据えた遺産分割をしたい場合は、相続専門の税理士に相談しましょう。

子が相続したほうが有利な財産

また相続財産には、一次相続で配偶者ではなく子どもが相続するほうがいい財産があります。

【小規模宅地等の特例を適用する土地】

小規模宅地の特例とは、被相続人等が居住用や事業用に使用していた宅地等について、法定相続人が適用要件を満たせば、相続税評価額を最大80%減額できる特例です。

この特例は「被相続人が住んでいた自宅」で活用するケースが多く、一次相続で配偶者が相続し、二次相続で子どもが相続することが一般的です。

しかし一次相続では、配偶者控除の利用により結果的に配偶者の納税額が0円になる場合が多いため、その状況で小規模宅地の特例を利用してもあまり意味がありません。

そこで、一次相続の時点で子どもが小規模宅地の特例の適用要件を満たしている場合は、配偶者ではなく子どもに相続させましょう。配偶者の相続財産を減らせるため、二次相続で課税対象となる財産が減り、子どもの相続税額を軽減することができます。

一次相続において、小規模宅地の特例が適用できる子どもの要件

・同居している

・生活を一にしている

・賃貸住宅に住んでいる(家なき子特例)

同居要件には二世帯住宅も含まれます。完全分離型(建物内部で行き来ができない)でも対象となるので、同居に悩んでいる方でもプライバシーを維持したまま同居要件をクリアすることが可能です。

また一次相続で子どもが「小規模宅地の特例」を適用して被相続人の自宅の宅地を取得した場合でも、配偶者は「配偶者居住権」が認められているので、引き続き自宅に住み続けることができます。

【値上がりが見込まれる財産】

相続財産は、評価が低ければ相続税の負担が少なくすみます。そのため将来値上がりが見込まれる財産がある場合は、一次相続で子どもに相続させましょう。

例えば、

・業績拡大が見込まれている会社の株式

・開発が予定されている土地

などがあげられます。

財産価値が上がったとしても、一次相続の際に子どもが取得しておけば二次相続では課税対象になりません。

遺産分割以外の「二次相続対策」

ここまで二次相続を見据えた遺産分割について紹介しましたが、遺産分割以外にも事前に準備できる相続税対策があるので紹介します。

【生前贈与】

被相続人が生前に財産を子の世代に贈与しておくことで、二次相続の際に課税対象となる財産を減らすことができます。

ただし通常、財産を贈与すると贈与税が課税されます。

そこで年間に贈与を受けた財産の額が110万円以下であれば、贈与税がかからない「歴年贈与」を活用しましょう。歴年贈与は申告義務がないため、すぐに利用できる贈与方法です。

しかし歴年贈与は、あくまでもその年に110万円以下の贈与がたまたま行われたことが前提です。

例えば、「毎年110万円ずつ、10年間に渡って贈与する」と決めてしまうと「連年贈与」とみなされ贈与税が課税されてしまうので注意しましょう。

歴年贈与を行う際は、贈与の都度「贈与契約書を作成する」「現金ではなく銀行振り込みを利用する」など、あとから歴年贈与であることが証明できるようにしておきます。

・注意点

相続開始前3年以内の生前贈与は、歴年贈与でも相続税の課税対象となります。歴年贈与を行う場合は、できるだけ早いうちに計画的に行いましょう。

なお、相続人ではない孫に生前贈与を行う場合は、相続開始前3年以内でも課税対象にはなりません。

【生命保険】

生命保険は相続財産とみなされ、相続税の課税対象となりますが、死亡保険金には500万円×法定相続人の非課税枠が設定されています。

被相続人の資産に現金が多い場合は加入しておくといいでしょう。

なお生命保険は預金と異なり、相続開始によって凍結されることがないため、遺産分割協議が長引いた場合などに納税資金の確保にもなります。

【小規模宅地等の特例】

先に述べたとおり、一次相続において小規模宅地の特例を子どもに適用できれば、二次相続で課税対象となる財産を減らすことができます。両親との同居が条件となるので、一次相続の時点で同居している場合は、子どもに適用させましょう。

もし一次相続で子どもが小規模宅地の特例を適用できなかった場合は、二次相続で適用できるよう対策を取っておくことで節税が可能です。

①特定居住用宅地等(被相続人の自宅)

二次相続の被相続人(遺された配偶者)の自宅は、「特定居住用宅地等」に当てはまります。評価額は上限面積330㎡で80%減額できます。

二次相続までに

・遺された配偶者と同居しておく

・二世帯住宅に建て替えるor引っ越す

などの対策を取っておきましょう。

②貸付事業用宅地等(貸付不動産)

小規模宅地の特例は賃貸住宅の土地にも適用されます。評価額は上限面積200㎡で50%減額できます。

被相続人に現金資産が多い場合は、賃貸不動産(賃貸住宅や駐車場)に持ち替え、小規模宅地の特例を適用させて評価を下げた上で子どもが相続すれば、相続税対策となります。

ただし、相続開始前3年以内の貸付事業の用に供された宅地等についてはこの適用が除外されるので注意しましょう。

税負担を軽減する「相次相続控除」も忘れずに

相次相続控除は、一次相続が発生してから10年以内に二次相続が発生した場合に、二次相続の相続税から一定額を控除できる制度です。一次相続と二次相続の間が短いほど控除の額は大きくなります。

ただし10年以内に相続が発生することが適用条件になるため、相続対策として活用できる制度ではありません。

該当する場合は、相続税軽減になるので利用を忘れないようにしましょう。

二次相続ではトラブルが起きやすい?揉めないための対策

一次相続は親(被相続人の配偶者)が相続人に含まれますが、二次相続は両親が他界しているため、被相続人の子どものみが相続人になります。

そのため一次相続では遺産分割協議で揉めることは少ないのですが、二次相続では一人っ子でない限り、兄弟姉妹間だけで相続を行うため遺産の分割方法で揉めるケースが多くなります。とくに二次相続の相続人に連れ子や養子が含まれる場合は、遺産争いが表面化しやすくなる傾向があります。

トラブルを防ぐための予防策として挙げられるのが、遺言書の作成です。

遺言書は「財産を残す人の意思」を示したものです。被相続人が生前に遺言書を作成し、子の遺産の分け方を決めておくことが大切です。

法的に有効な遺言書を作成するためには、公正証書遺言を作成しましょう。公正証書遺言は原本が公証役場で保管されるため紛失の心配もありません。

またこの記事で紹介したように、一次相続の時点で、二次相続の際の税負担がどうなるかを見据えて遺産分割をすることもトラブル回避の一助となります。

二次相続対策の相談は「相続専門の税理士」にすべき理由

これまで述べてきたように、相続では二次相続を見据えた対策をとるべきです。しかし一次相続が発生した際に、二次相続を考えてどう遺産を分割するかまで考える方は少ないと思います。

相続税対策については、税の専門家である税理士に相談すべきなのですが、一口に税理士といってもそれぞれ専門分野が異なります。

特に二次相続対策では正確なシミュレーションを行う必要があるため、相続専門の税理士に相談することが大切です。

新潟エリアの相続税対策は新潟相続相談室へ

新潟相続相談室は、相談実績800件の経験・知識が豊富な相続税専門の税理士事務所です。

控除や特例を適切に活用し、二次相続を見据えたシミュレーションを行って最適な遺産分割を提案します。

「両親とも亡くなった場合の相続が心配」

「今後を見据えて生前対策をしておきたい」

「兄弟だけの遺産分割協議がスムーズに進まないかも」

などの悩みに対して専門的な知識で解決します。

また弁護士や司法書士とも連携し、遺産分割で揉めてしまった場合や、相続登記(不動産の名義変更)が必要な場合など、相続に関するあらゆるお悩み・手続きをワンストップでサポートします。

初回の相談は無料です。

相談時は、複雑な専門用語はできるだけわかりやすく説明するなど、安心して相談できる時間になるよう努めています。まずはお気軽にお問い合わせください。

予約受付専用ダイヤルは0120-339-103になります。

相続税の専門家による無料相談の流れ

-

お気軽にお電話ください

まずは無料相談をご予約ください。

TEL:0120-339-103 -

日程調整

予約受付スタッフが、ご面接日を調整いたします。

-

無料相談

約60分間の無料相談で、ご相談者様のヒアリングをさせていただきます。

-

個別サポートのご提案

今後の具体的な流れと、サポートできる事をご説明させていただきます。